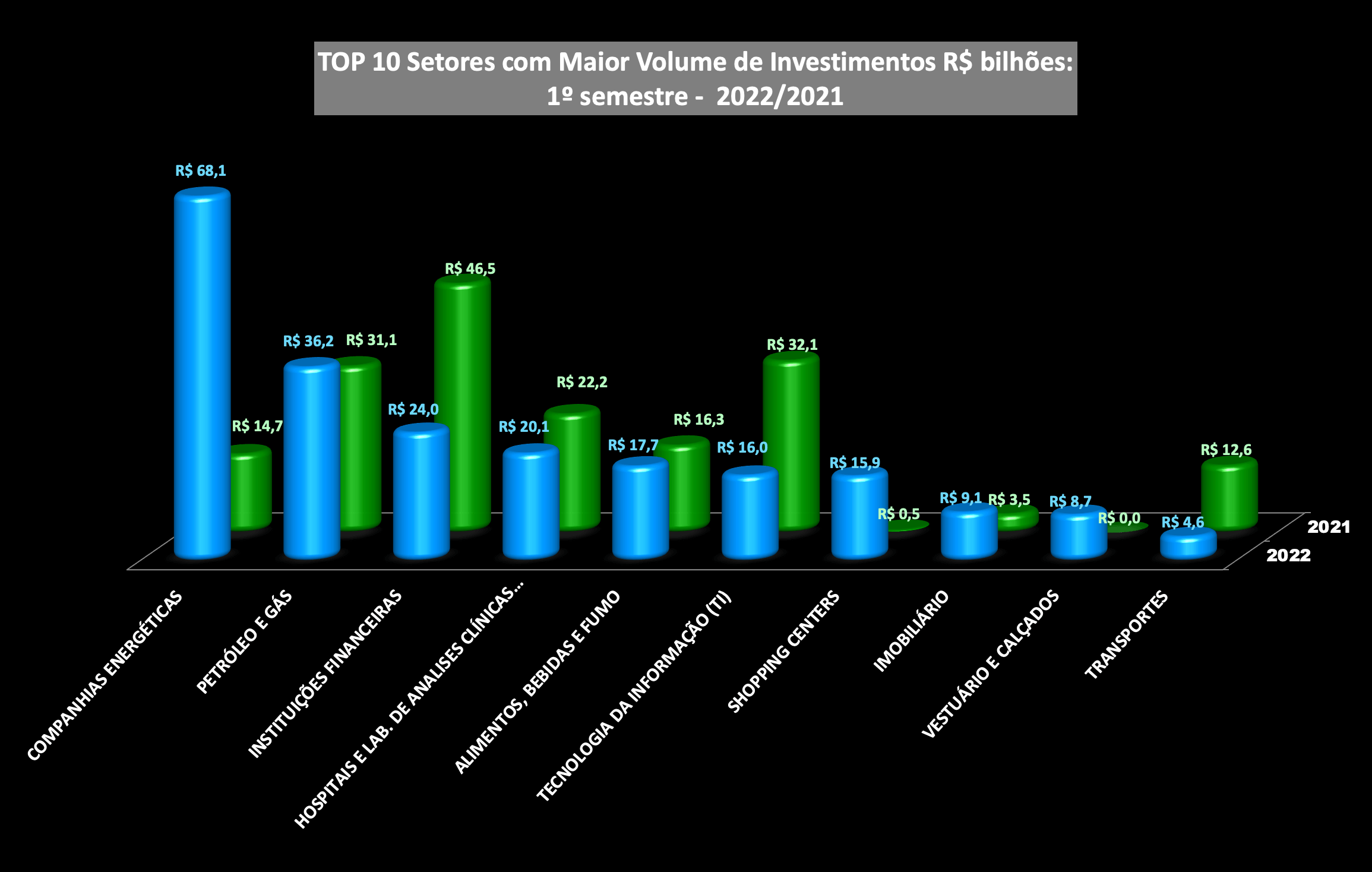

O primeiro semestre de 2022, registrou uma queda de 26,7% do valor das transações de M&A, que alcançaram o montante de R$ 258,4 bilhões. Em termos de volume foram 926 operações e um crescimento 14,0% em relação ao mesmo período do ano passado.

Os 10 setores com maior volume de investimentos no 1ºsem./22, em 42 acompanhados pelo Portal Fusões&Aquisições, representaram 85,3% do total do montante apurado (no 1º sem./21 responderam por 50,9%) e corresponde a um crescimento de 22,8% em relação ao mesmo período do ano passado. O segmento de Companhias Energéticas foram disparados o de maior montante, praticamente o dobro do 2º colocado, Petróleo e Gás.

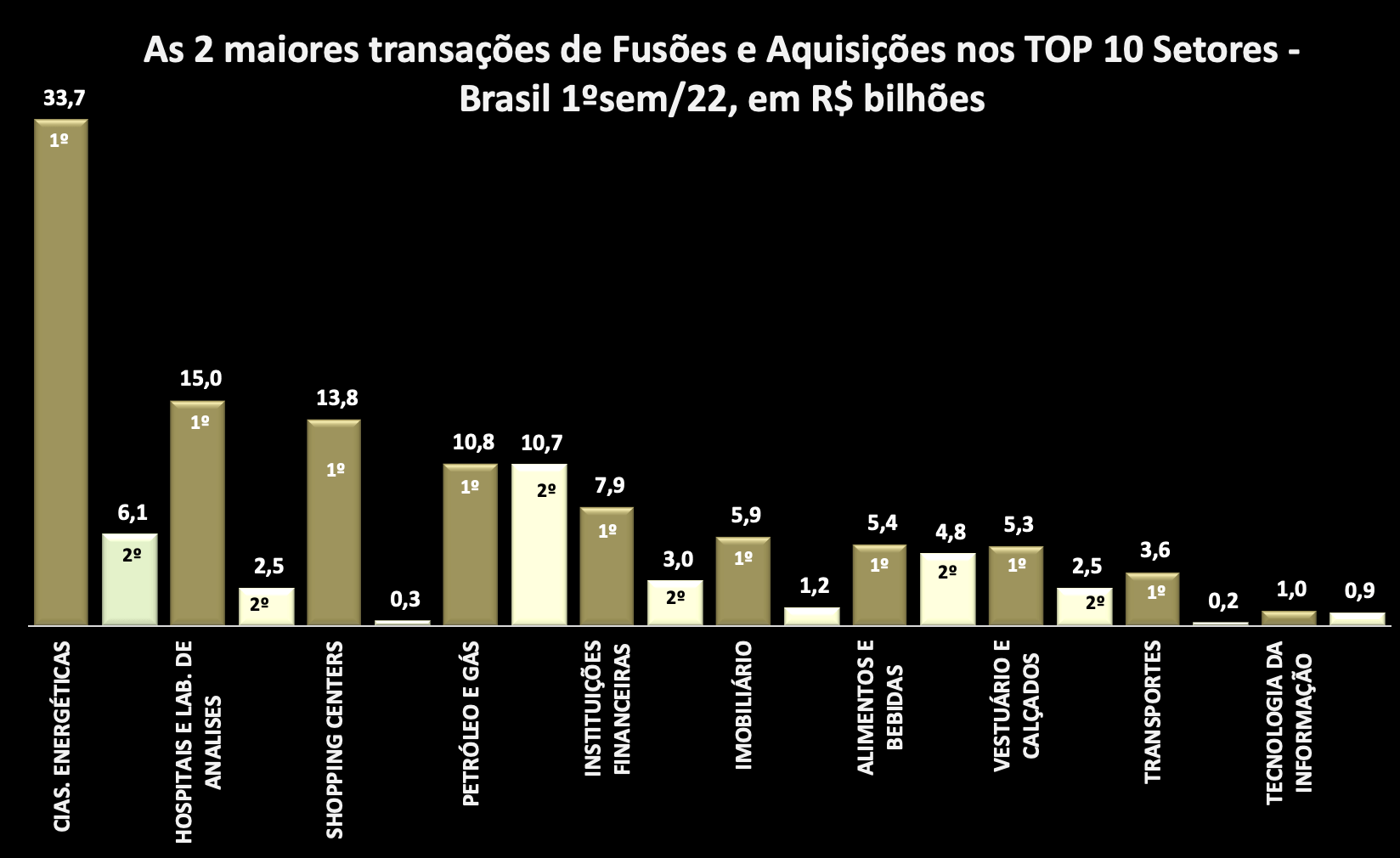

No gráfico abaixo ilustra as 2 maiores operações de M&A apuradas em cada um dos 10 principais setores. Em três segmentos a relação entre o primeiro e segundo lugar em termos de montante investido é muito expressiva.

1º. CIAS. ENERGÉTICAS

- 1º) Eletrobras (ELET3) é privatizada com oferta de R$ 33,7 bilhões na Bolsa – A oferta de ações que resultou na privatização da Eletrobras (ELET3;ELET6) movimentou cerca de R$ 33,7 bilhões, depois de o preço de cada papel ser definido a R$ 42 na noite de quinta-feira.

- 2º) Eneva adquire térmica Celse por R$6,1 bi e avança com projeto de “hub” de gás – A Eneva anunciou na noite de terça-feira um acordo para aquisição da Celse, uma das maiores usinas termelétricas a gás em operação na América Latina, por 6,1 bilhões de reais, em uma transação que amplia seu portfólio de ativos de geração e a posiciona para criar um “hub” de gás na costa brasileira.

2º. HOSPITAIS E LAB. DE ANALISES

- 1º) Rede D’Or e SulAmérica Seguros fazem fusão com troca de ações – Segundo fontes, a transação permite a entrada do maior grupo hospitalar do país no segmento de seguro saúde. A Rede D’Or fechou uma associação com a SulAmérica, seguradora com 4,4 milhões de usuários de planos de saúde e dental.

- 2º) Fleury e Hermes Pardini assinam acordo para fusão de negócios – Os laboratórios Fleury e Hermes Pardini anunciaram nesta quinta-feira, 30, um acordo para combinação de negócios entre as duas empresas.

3º. SHOPPING CENTERS

- 1º) Aliansce e BR Malls formam a maior companhia de shoppings do país – Depois de quatro meses intensos, a Aliansce e a BR Malls chegaram finalmente a um acordo para a fusão que cria a maior companhia de shoppings do país e também da América Latina.

- 2º) FII HSML11 confirma compra do shopping Uberaba por R$ 333 milhões – O FII HSI Malls confirmou, na quarta-feira (22), a compra das ações das sociedades Jaguara Empreendimentos Imobiliários e JPL Estacionamentos, detentoras de 100% do Shopping Uberaba, localizado na cidade de Uberaba, em Minas Gerais.

4º. PETRÓLEO E GÁS

- 1º) PetroRio (PRIO3) faz “compra transformacional” e ação fecha em alta, enquanto analistas esperam por próxima aquisição – O tão esperado anúncio de aquisição de Albacora Leste pela PetroRio (PRIO3), com a venda de 90% do campo pela Petrobras aconteceu na quarta-feira (22).

- 2º) Petrobras fecha acordo com CNOOC Petroleum para cessão de 5% no Campo de Búzios – A Petrobras informou que assinou contrato com a CNOOC Petroleum, referente à cessão de 5% de sua participação no Contrato de Partilha de Produção do Volume Excedente da Cessão Onerosa, para o Campo de Búzios, no pré-sal da Bacia de Santos.

5º. INSTITUIÇÕES FINANCEIRAS

- 1º ) Itaú pagará R$ 7,9 bilhões por nova fatia da XP ; por que o banco fará a aquisição após se desfazer de sua participação original na corretora? – Quando o Itaú Unibanco comprou parte da XP, em 2017, as duas empresas iniciaram um casamento em 2017 que movimentou o mercado.

- 2º ) XP anuncia acordo para compra do Banco Modal, dono da plataforma modalmais – Em mais um lance na batalha das plataformas de investimento, a XP anunciou hoje acordo para incorporar 100% do Banco Modal, dono da modalmais.

6º. IMOBILIÁRIO

- 1º) BR Properties vende ativos para grupo Brookfield por R$5,92 bi – A BR Properties anunciou nesta quarta-feira acordos para venda de uma série de importantes edifícios e participações em empreendimentos imobiliários detidos pela empresa em cidades incluindo Rio de Janeiro, São Paulo e Brasília.

- 2º) GPA e Assaí assinam contrato de R$ 1,2 bi com fundo por imóveis de hipermercados Extra – O Grupo Pão de Açúcar (GPA) e o Assaí assinaram contratos definitivos com fundo de investimento imobiliário Barzel Properties para a alienação de até 17 imóveis próprios do GPA ao fundo, pelo valor de aproximadamente R$ 1,2 bilhão, e posterior locação de tais imóveis pelo Assaí, pelo prazo de 25 anos, renováveis por um período adicional de 15 anos.

7º. ALIMENTOS, BEBIDAS

- 1º) BRF levanta R$ 5,4 bilhões em oferta subsequente; Marfrig (MRFG) mantém participação em 31,66% – A BRF (BRFS3) levantou R$ 5,4 bilhões na oferta subsequente de ações e ADRs realizada no decorrer das últimas semanas.

- 2º) 3Tentos encerra oferta subsequente de ações, e capta R$ 4,8 bilhões – A 3Tentos informou ao mercado na última sexta-feira (4/2) o encerramento de uma oferta subsequente (“follow-on”) de 500 mil ações, aberta a todas as categorias de investidores, cujo pedido foi protocolado na Comissão de Valores Mobiliários (CVM) em 11 de janeiro deste ano.

8º. VESTUÁRIO E CALÇADOS

- 1º) Ex-campeão de tênis, Jorge Paulo Lemann se aproxima de Federer nos negócios – Homem mais rico do Brasil, com fortuna avaliada pela Forbes em US$ 16,9 bilhões, Jorge Paulo Lemann volta a se aproximar de seu esporte favorito: o tênis.

- 2º) Itaúsa irá desembolsar R$ 799 milhões em follow on da Alpargatas – A Itaúsa informou que exerceu o direto de aquisição de ações de sua controlada Alpargatas dentro da oferta subsequente de ações (follow on) proposto pela calçadista, totalizando investimento de R$ 799,1 milhões, aumentando sua participação acionária para 29,6% do capital total da empresa

9º. TRANSPORTES

- 1º) Localiza vende ativos da Unidas para a Brookfield por R$ 3,570 bi – A Localiza e a Unidas anunciaram, nesta segunda-feira, que firmaram um contrato para a venda, pela Unidas, a um fundo de investimentos administrado por afiliadas da Brookfield Asset Management, de determinados ativos a serem segregados das operações de RAC (aluguel de carros) e Seminovos, incluindo cerca de 49 mil carros, de controladas da Unidas, por R$ 3,57 bilhões.

- 2º) Mottu, de aluguel de motos, capta US$ 40 milhões para levar as verdinhas pelo país – A Mottu, startup paulista de aluguel de motos para entregadores de delivery, quer expandir sua frota de verdinhas pelo país.

10. TECNOLOGIA DA INFORMAÇÃO

- 1º ) Mosyle monta seu software de gerenciamento de dispositivos para o banco, levantando US$ 196 milhões – Mosyle , uma plataforma de gerenciamento de dispositivos móveis para dispositivos da Apple, anunciou hoje que levantou US$ 196 milhões em uma rodada de financiamento da Série B liderada pela In sight Partners com a participação do StepStone Group e investidores anteriores, incluindo Elephant e Album VC.

- 2º ) Itaú Unibanco investe pelo menos R$610 mi em fintech da Totvs – O Itaú Unibanco e a Totvs anunciaram nesta terça-feira formação de uma joint venture como foco em serviços financeiros para empresas pequenas e médias.

Os 10 maiores negócios no primeiro semestre de 2022, com valores divulgados

• 1º) Eletrobras (ELET3) é privatizada com oferta de R$ 33,7 bilhões na Bolsa – A oferta de ações movimentou cerca de R$ 33,7 bilhões.

• 2º) Rede D’Or e SulAmérica Seguros fazem fusão com troca de ações – a transação permite a entrada do maior grupo hospitalar do país no segmento de seguro saúde.

• 3º) Aliansce e BR Malls formam a maior companhia de shoppings do país – a Aliansce e a BR Malls chegaram a um acordo para a fusão que cria a maior companhia de shoppings do país e também da América Latina.

• 4º) PetroRio (PRIO3) faz “compra transformacional” e ação fecha em alta, enquanto analistas esperam por próxima aquisição – O anúncio de aquisição de Albacora Leste pela PetroRio (PRIO3), com a venda de 90% do campo pela Petrobras (PETR3;PETR4), aconteceu.

• 5º) Petrobras fecha acordo com CNOOC Petroleum para cessão de 5% no Campo de Búzios – A Petrobras assinou contrato com a CNOOC Petroleum, referente à cessão de 5% de sua participação no Contrato de Partilha de Produção do Volume Excedente da Cessão Onerosa, para o Campo de Búzios, no pré-sal da Bacia de Santos.

• 6º) Itaú (ITUB4) pagará R$ 7,9 bilhões por nova fatia da XP (XPBR31); por que o banco fará a aquisição após se desfazer de sua participação original na corretora? – Quando o Itaú Unibanco (ITUB4) comprou parte da XP (XPBR31), em 2017, as duas empresas iniciaram um casamento em 2017 que movimentou o mercado.

• 7º) Petrobras aprova venda de 22 concessões de campos de produção e águas rasas no RN – O Conselho de Administração da Petrobras, aprovou a venda da totalidade de sua participação (100%) em 22 concessões de campos de produção terrestres e de águas rasas, localizadas na Bacia Potiguar, no Rio Grande do Norte.

• 8º) Eneva adquire térmica Celse por R$6,1 bi e avança com projeto de “hub” de gás – A Eneva anunciou aquisição da Celse, uma das maiores usinas termelétricas a gás em operação na América Latina, por 6,1 bilhões de reais.

• 9º) BR Properties vende ativos para grupo Brookfield por R$5,92 bi – A BR Properties anunciou acordos para venda de uma série de importantes edifícios e participações em empreendimentos imobiliários detidos pela empresa em cidades incluindo Rio de Janeiro, São Paulo e Brasília.

• 10ª) BRF (BRFS3) levanta R$ 5,4 bilhões em oferta subsequente; Marfrig (MRFG) mantém participação em 31,66% – A BRF levantou R$ 5,4 bilhões na oferta subsequente de ações e ADRs realizada no decorrer das últimas semanas.

As informações são do Portal Fusões & Aquisições