Por Marcos Freitas Pereira

No dia 22 de março de 2023, a Diretoria do Banco Central do Brasil (BC) reuniu-se na reunião do COPOM para definir a nova taxa de juros do Brasil a vigorar nos próximos 45 dias.

Havia uma expectativa muito grande no resultado dessa reunião. O BC manteria os juros ou reduziria os juros? Por um lado, o setor produtivo da economia; os ministérios econômicos do governo Lula e alguns economistas de renome como o Nobel Joseph Stiglitz pediam a redução da taxa básica de juros para que a economia possa voltar a crescer, e por outro lado, o mercado financeiro e jornalistas neoliberais que defendem a economia financeira apostava na manutenção das taxas de juros dizendo que a inflação ainda não está sobre o controle e que o governo não havia divulgado ainda o plano fiscal.

É importante uma explicação entre a diferença de atuação entre os BC´s do Brasil e dos Estados Unidos, o do Brasil tem apenas o objetivo do controle da inflação, enquanto nos Estados Unidos, O BC tem dois objetivos: o controle da inflação e o crescimento da economia. E para atingir o objetivo o BC do Brasil utiliza como ferramenta básica a taxa de juros básica da economia.

Depois de tanta expectativa o resultado saiu na noite do dia 22 de março de 2023, o BC manteve a taxa básica em 13,75% ao ano e se não bastasse, disse em nota rápida, pois a ata da reunião sairá nos próximos dias, que não há nenhuma expectativa de redução das taxas de inflação no futuro, e não entende que a taxa de inflação esteja reduzindo-se ou sob controle.

Vamos analisar esse despacho do COPOM quando decidiu manter as taxas de juros no mesmo patamar.

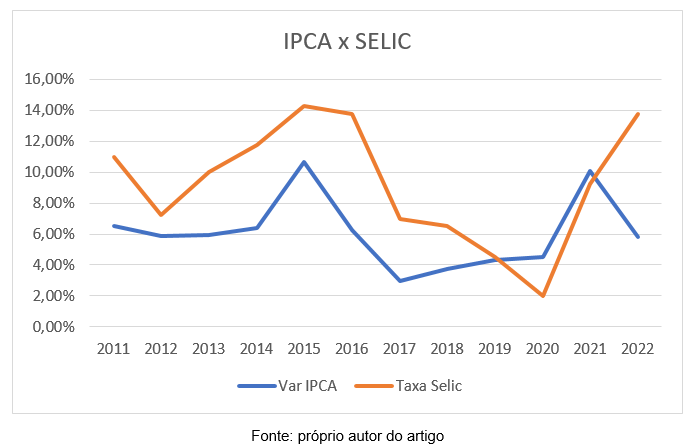

O gráfico acima apresenta a evolução da variação do IPCA, medida oficial da inflação brasileira e a evolução da taxa de juros básica da economia denominada SELIC.

Constatamos no gráfico que há uma correlação muito grande entre as duas variáveis, quando a inflação sobe, a taxa de juros sobe também, o contrário também acontece, quando a taxa de inflação cai, a taxa de juros cai também, existe uma defasagem de tempo de aproximadamente 9 meses para que uma alteração da taxa de juros possa afetar a variação da inflação, segundo especialistas do assunto.

Entre 2011 e 2012 o IPCA caiu e a taxa de juros também caiu, porém, a partir de 2013 até 2015 o IPCA cresceu de 5,91% para 10,67%, o governo Dilma teve que aumentar a taxa de juros de 10% ao ano para 14,25% ao ano. Esse crescimento da taxa de juros surtiu efeito, pois a inflação de 2016 reduziu para 6,29% e em 2017, já no governo Temer, reduziu para 2,95% a menor taxa dos últimos anos.

Ainda no governo Temer, com a queda da inflação a taxa de juros da economia chegou ao seu menor patamar de todos os tempos, 2% em 2020, e nesse ponto chama a atenção o erro do BC, pois nesse ano, conforme gráfico há uma inversão entre as variáveis, inflação subindo e taxa de juros reduzindo. Com esse erro o BC perdeu o controle da inflação que subiu para 10,06% em 2021 no governo Bolsonaro que fez o BC subir as taxas de juros para 9,25% em 2021 e 13,75% em 2022.

Agora com a decisão do COPOM do dia 22 de março, o BC comete o segundo erro nesse período analisado, a inflação de 10,06% em 2021, que chegou a 12% anual no decorrer de 2022, reduziu para 5,79% em 2022 e hoje anualizada está em 5,63% (base fevereiro 2023). E mais uma vez no gráfico constatamos a inversão entre o IPCA e a SELIC, ao contrário do que aconteceu em 2020, agora a taxa de juros sobe, ou mantém-se elevada e a inflação reduz.

Portanto, não há justificativa para tal decisão do BC em manter as taxas de juros atual, os argumentos técnicos utilizados pela diretoria não convencem o mercado produtivo. Há sim uma tendência de queda na inflação, principalmente se considerarmos a previsão do comportamento dos preços dos alimentos para os próximos meses, o preço da carne é um exemplo disso.

Os 13,75% de taxa de juros com uma inflação de 5,63% resultam em juros reais da economia 7,7% ao ano, a maior taxa de juros reais do mundo. Isso favorece a quem? Aos empresários da economia real? Com toda certeza não, favorece sim ao mercado especulativo, favorece aos “donos da verdade” da Faria Lima e aos economistas que os defendem.

Se por um lado, esse patamar de juros prejudica a economia real, provocando possível recessão, por outro lado, piora ainda mais a situação fiscal do Brasil, a relação dívida pública e PIB deve crescer 6 pontos percentuais (diferença entre os juros reais e o crescimento do PIB). Esse fato tornar-se até secundário a discussão do déficit primário previsto entre 1% a 2%.

Para o bem do Brasil, para o bem da produção real do PIB, o BC deve sim sofrer todas as críticas necessárias para que daqui 45 dias possamos ter outro resultado na reunião do COPOM.

Marcos Freitas Pereira

Natural de São Paulo, acumula mais de 40 anos de experiência no mercado. Doutorando em Turismo, Mestre em Finanças e economista. Fundador e atual sócio da AM Investimentos e Participações que investe em clínicas médicas, turismo, gastronomia e lazer e entretenimento. Foi também fundador da WAM Brasil maior comercializadora de multipropriedade turismo imobiliário do mundo.